아이투자 뉴스 > 전체

스톡워치 전체 News 글입니다.

[V차트 우량주] 모두투어, 투자 늘리는 여행사

모두투어15,640원, ▲180원, 1.16%는 지난 1989년 설립된 여행알선서비스 제공업체다. 패키지 여행상품, 항공권, 크루즈 여행 등의 여행상품을 개발 및 판매하고 있고, 하나투어와 함께 국내 대표적인 여행사로 꼽힌다. 지난해 3분기 누적기준 총 출국자수 대비 모두투어의 출국자수 비중은 10.77%를 차지했다. (단위: 억원)

▷ 여행객 증가로 매출성장...이자수익 감소에 순이익 증가 둔화

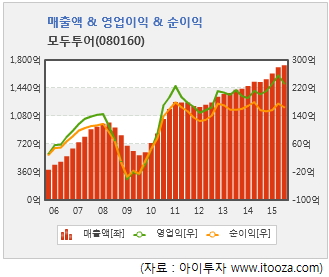

모두투어의 매출액은 2009년 전후를 제외하고 꾸준히 증가해왔다. 이는 여행객수가 점차 늘어난 영향이다. 한국관광공사에서 발표한 전체 출국자수는 2005년 1008만명에서 2014년 1478만명으로 47% 증가했다. 이에 따라 국내 인지도가 높은 모두투어의 실적이 성장할 수 있었다. 2009년에는 2008년 하반기부터 이어진 금융위기로 실적이 다소 둔화된 바 있다.

매출액이 증가하며 모두투어의 영업이익도 개선돼 왔다. 그러나 최근에는 영업이익의 증가속도를 지배지분 순이익의 증가속도가 따라잡지 못하고 있다. 모두투어는 영업외손익 내 항목 중 이자수익이 꾸준히 발생했는데, 이자수익이 감소하며 지배지분 순이익이 영업이익의 증가속도에 미치지 못한 것으로 보인다.

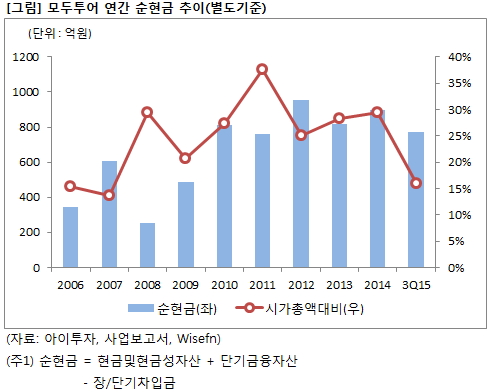

이자수익이 감소한 데에는 먼저 이자수익이 발생하는 순현금자산(현금및현금성자산 + 단기금융자산 – 장/단기차입금)의 규모가 정체된 것이 배경이다. 외형이 꾸준히 성장한 것에 비해 순현금자산은 800억원대 전후로 증감을 반복했고, 지난해 3분기 말 기준 순현금자산은 774억원으로 2014년에 비해 줄었다.

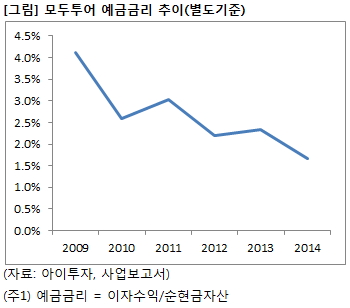

금리가 하락한 것도 이자수익 감소에 배경이 됐을 것으로 보인다. 시중금리가 하락하며 모두투어의 예금금리도 2009년 4%에서 2014년 1.7%까지 하락했다. 순현금자산 규모가 정체된 데다가 예금금리까지 하락하며 이자수익이 감소했던 것이다. 예금금리는 이자수익을 순현금자산으로 나눠 구했다.

▷ 사업다각화 위한 투자 확대...자사주 꾸준히 취득

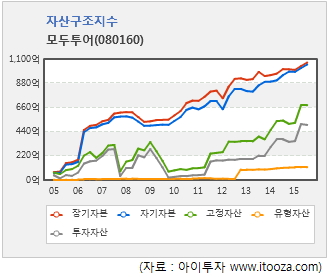

매출이 꾸준히 성장했지만 순현금자산의 규모가 정체된 영향에는 투자가 배경이 된 것으로 보인다. 모두투어의 자산구조지수를 보면 투자자산이 2011년부터 증가세를 보이고 있다. 이는 관계기업등지분관련투자자산이 증가한 영향이다. 2011년 한해에만 모두투어는 아벤트자기관리부동산주식회사, 모두투어북경, 호텔앤에어닷컴 등에 투자하며 지분을 취득했다. 이에 2010년 말 37억원이었던 관계기업투자자산은 2011년 말 150억원으로 크게 늘었다.

2014년에는 계열사인 모두투어자기관리부동산투자회사와 서울호텔학교, 모두스테이 등에 투자했고, 지난해에는 자유투어의 유상증자에 참여하며 투자자산이 증가했다. 지난해 3분기 말 기준 관계기업등지분관련투자자산은 403억원이었다.

2011년부터 이어진 투자는 사업다각화와 유통채널확대, 호텔사업진출 등이 목적이다. 실제로 모두투어는 2014년에 모두투어자기관리부동산투자회사를 취득할 당시 취득목적을 ‘본격적인 호텔사업 추진 및 안정적 객실확보’라고 밝혔다.

지난해 3분기 보고서에 따르면 2011년 이후 투자한 관계기업 중 호텔앤에어닷컴의 경우 지난해 반기 매출액이 360억원, 반기 순이익이 2억9548만원으로 흑자를 기록했다. 하지만 모두투어자기관리부동산투자회사, 서울호텔학교 등 이외의 기업들의 반기순이익은 적자를 기록했다. 현금을 투자한 만큼의 효과는 아직까지 나타나지 않고 있는 셈이다.

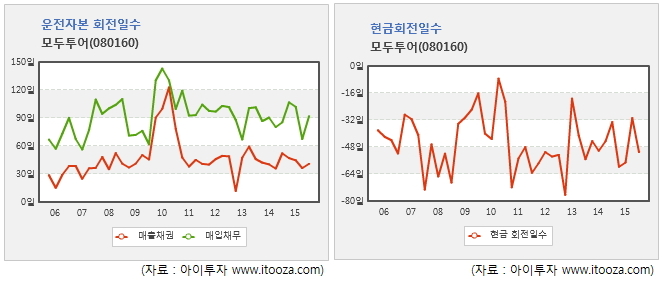

한편, 모두투어의 매출채권 회전일수는 50일 전후를 보이고 있다. 모두투어는 여행상품을 판매하고 각종 경비를 제한 수수료수익을 매출로 인식한다. 반면, 매입채무 회전일수의 경우 90일 전후를 보여 매출채권 회전일수보다 두 배 가량 길다. 모두투어의 매입채무는 호텔이나 항공권 등을 예약하고 아직 대금을 지급하지 않은 미지급금이 대부분이다.

정리하면, 모두투어는 여행상품을 판매해 호텔이나 항공사 등에 지급해야 하는 부분을 매입채무로 인식하고, 수수료수익 부분만을 매출채권으로 인식한다. 여행상품을 판매한 후 두 달 내로 현금을 수취하지만, 호텔과 항공사에 대금을 지불하는 시점은 여행상품을 판매한 시점에서 90일이 지난 후인 것이다.

이처럼 매입채무 회전일수가 매출채권 회전일수보다 길게 나타나기 때문에 현금회전일수는 (-)를 보인다, 즉, 모두투어는 운전자본이 필요하지 않으며, 현금이 부족해 재무적으로 문제가 발생할 가능성이 적은 기업이라고 볼 수 있다.

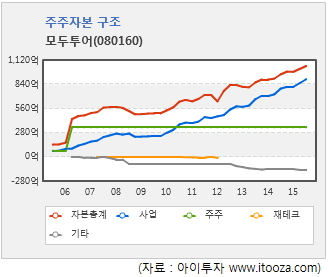

모두투어의 주주자본 구조를 보면 기타자본이 2006년부터 꾸준히 (-)를 기록하고 있다. 이는 모두투어가 꾸준히 자기주식을 취득한 영향이다. 2006년부터 2008년 상반기까지 모두투어는 우리사주매수선택권 부여 시 행사를 위해 자사주를 취득했고, 2008년 이후에는 주가안정 및 주주가치 제고를 목적으로 자사주를 취득하거나 신탁계약을 결정했다. 지난해 3분기 말 모두투어가 보유한 자기주식의 규모는 150억원이다.

자기주식의 경우 취득 또는 처분한 시점의 주가와 주식수를 곱한 값을 자본 내 항목에 기록하고, 주가가 변동해도 회계처리를 하지 않는다. 이 때문에 주가 변동과는 상관없이 모두투어의 기타자본은 자사주를 취득했던 시점을 제외하고 비슷한 규모가 꾸준히 유지됐다. 지난해 3분기 말 기준 모두투어가 보유한 자기주식은 총 61만2293주다.

지난해 3분기 실적과 전일 종가(2만6700원)를 반영한 모두투어의 연환산(최근 4분기 합산) 기준 주가수익배수(PER)는 20.5배다. 주가순자산배수(PBR)는 3.22배, 자기자본이익률(ROE)은 15.7%다. 아직 4분기 실적은 발표하지 않았다.

[모두투어] 투자 체크 포인트

기업개요

12.11/09

12.11/09전국 대리점을 통해 여행상품을 유통시키는 도매 여행사

사업환경

13.05/14

13.05/14▷ 세계여행자 수의 증가에 따라 관광산업 및 항공산업은 꾸준히 성장할 것으로 전망

▷ 항공권 발권대행수수료 자율화 정책으로 대형 도매여행사에게 유리해짐

경기변동

12.11/09

12.11/09경기에 따라 실적 영향을 크게 받는 산업으로 정치, 유가, 테러, 전염병 등에 영향을 받음

주요제품

15.08/28

15.08/28▷ 해외여행 알선 수입 (83.9%)

▷ 항공권판매수수료 (8.9%)

▷ 호텔숙박서비스 및 기타 수익 (7.2%)

* 괄호 안은 매출 비중

원재료

12.04/18

12.04/18특정한 원재료 없음

실적변수

13.05/14

13.05/14▷ 유가 하락으로 항공권 가격 하락시 수혜

▷ 현지 여행사 및 호텔에 외화 지급해 여행 접수 후 여행 출발시점 사이 환율이 상승하면 손실 발생

리스크

15.09/01

15.09/01▷ 여행업은 자연재해, 전염병, 테러 등 외부환경에 민감한 영향을 받음

신규사업

15.09/01

15.09/01▷ 호텔관련 사업 진행 중(14.01 모두투어리츠라는 부동산투자 회사 설립, 모두스테이라는 호텔운용회사 설립)

[모두투어] 한 눈에 보는 투자지표

[모두투어] 주요주주

[2015년 9월 30일 기준, 단위 : 주식수(주), 지분율(%)]성 명 관 계 주식의

종류소유주식수 및 지분율 비고 기 초 기 말 주식수 지분율 주식수 지분율 우종웅 본인 보통주 1,342,776 10.66 1,342,776 10.66 - 홍기정 임원 보통주 490,219 3.89 490,219 3.89 - 한옥민 임원 보통주 257,843 2.05 257,843 2.05 - 양병선 임원 보통주 104,742 0.83 104,742 0.83 - 공병길 임원 보통주 43,315 0.34 43,315 0.34 - 전상석 임원 보통주 12,254 0.10 12,254 0.10 - 강경자 임원 보통주 238 0.00 238 0.00 - 김민수 임원 보통주 9,630 0.08 9,630 0.08 - 이상구 임원 보통주 3,500 0.03 3,500 0.03 - 우준상 친인척 보통주 6,153 0.05 3,753 0.03 장내매도 계 보통주 2,270,670 18.03 2,268,270 18.01 - - - - - - -