ЦэС§РкСж | ДыАЁРЧ МБХУРК ПЊЛчЛѓ СИАц ЙоДТ ХѕРкРкЕщРЬ 'ИИОр ЧбБЙПЁ ХѕРкЧпДйИщ ОюЖВ БтОїРЛ ЛђРЛБю?'ПЁ ДыЧб ЧиДфРЛ СІНУЧи СжДТ ФкГЪРдДЯДй. СОИё ЙпБМНУ ДыАЁЕщРЬ МБХУЧб СжПф СіЧЅИІ БЙГЛ БтОїПЁ РћПыЧи БтОїРЛ АёЖѓ МвАГЧеДЯДй.

ЂЙ Рп ОЦДТ БтОїПЁ С§СпХѕРк ЧЯЖѓХЌИЎЦл ЦнЕхРЧ ИХДЯРњ СІРгНК БщНМРК С§СпХѕРкРЧ ДыАЁЗЮ КвИАДй. БзДТ АЧб АцРяЗТРЛ КИРЏЧЯАэ РжСіИИ, АЁФЁ ДыКё 30% РЬЛѓ ЧвРЮЕШ АЁАнПЁ АХЗЁЕЧДТ БтОїРЛ УЃРК Ек С§СпРћРИЗЮ ХѕРкЧбДй. БщНМРЧ ЦїЦЎЦњИЎПРДТ РкЛъРЧ Р§Йн РЬЛѓРЬ ЛѓРЇ 10АГ СОИёПЁ С§СпЕШДй.

БщНМРК БтОїПЁ ДыЧб РЬЧиИІ АЁРх СпНУЧбДй. ХѕРкЧЯЗСДТ БтОїРЬ ОюЖВ РЯРЛ ЧЯАэ, РќИСРК ОюЖВСі ЧеИЎРћРИЗЮ ЦЧДмЧв Мі РжОюОп ЧбДйАэ АСЖЧбДй. БзДТ ДмМјЧб ЛчОїБИСЖИІ АЁСј ШИЛчАЁ РЬЧиЧЯБт НБДйАэ ИЛЧбДй.

БщНМРК ДыКЮКаРЧ ХѕРкРкЕщРЬ АЁСЎОп Чв ЙЬДіРЬ 'РЮГЛ'ЖѓАэ Л§АЂЧбДй. ЛЁИЎ КЮРЏЧиСіЗСДТ Л§АЂРЬ ПРШїЗС МеЧиИІ КЮУпБц Мі РжБт ЖЇЙЎРЬДй. БщНМРК КИРЏ СжНФРЧ СжАЁАЁ ГЛРчАЁФЁПЁ ЕЕДоЧв ЖЇБюСі РЮГЛНЩРЛ АЁСіАэ БтДйИАДй. БзИЎАэ ИХРдЧв ИИЧб СжНФРЬ КИРЬСі ОЪРИИщ ЦїЦЎЦњИЎПРРЧ 3КаРЧ 1РЛ ЧіБнРИЗЮ КИРЏЧЯБтЕЕ ЧбДй.

ЂЙ СІРгНК БщНМРЧ МБХУ 'ЙщЛъ'

БщНМРК РкБтРкКЛРЬРЭЗќ(ROE)РЬ 15% РЬЛѓРЬАэ, ПЕОїРЬРЭЗќРЬ 10%ИІ ПєЕЕДТ БтОїРЛ МБШЃЧбДй. СжАЁМіРЭЙшМі(PER)АЁ НУРх ЦђБе РЬЧЯРЮ АцПь ХѕРк ИХЗТЕЕАЁ ГєДйАэ КЛДй. РчЙЋАЧРќМК ШЎРЮРЛ РЇЧи КЮУЄКёРВРЬ 150% ЙЬИИРЮ БтОїРЛ АэИЅДй.

ЙщЛъРК БщНМРЧ ХѕРк БтСиРЛ ИИСЗЧЯДТ ЛѓРхЛч Сп ЧЯГЊДй. ПУЧи 3КаБт ПЌШЏЛъ БтСи(УжБй 4КаБт ЧеЛъ) ПЕОїРЬРЭЗќРК 14%ЗЮ 10% РЬЛѓРЬАэ, ROE(РкБтРкКЛРЬРЭЗќ)ДТ 18%ЗЮ 15%ИІ ГбДТДй. ПУЧи 3КаБт БтСи КЮУЄКёРВЕЕ 59%ЗЮ БщНМ БтСиРЮ '150% РЬЧЯ'ИІ ХыАњЧбДй.

3КаБт НЧРћАњ РќРЯ СОАЁ БтСи СжАЁМіРЭЙшМі(PER)ДТ 10.9ЙшЗЮ, ОЦРЬХѕРк(www.itooza.com)АЁ ЛъСЄЧб НУРх ЦђБе PER 16.5ЙшКИДй ГЗДй. НУРх ЦђБе PERРК ЛѓРхБтОї РќУМ НУАЁУбОз ЧеАшИІ РлГт 4КаБт ПЌШЏЛъ МјРЬРЭ ЧеАшЗЮ ГЊДВ АшЛъЧпДй. ROE, PER АшЛъ НУ МјРЬРЭАњ РкКЛУбАшДТ ПЌАс СіЙшСіКа БтСиРЬДй.

1986Гт МГИГЕШ ЙщЛъРК НКЦїУїШ, РќРкСІЧА ФЩРЬНК, ТїЗЎ ГЛРхРч ЕюПЁ ЛчПыЕЧДТ ЧеМКЧЧЧѕРЛ Л§ЛъЧбДй. ЦЏШї ГЊРЬХА(NIKE), ОЦЕ№ДйНК(ADIDAS) Ею ММАшРћРИЗЮ РЮСіЕЕАЁ ГєРК ОїУМПЁ ДыЧб АјБоРЬ ИХУтОзРЧ 80% РЬЛѓРЛ ТїСіЧбДй.

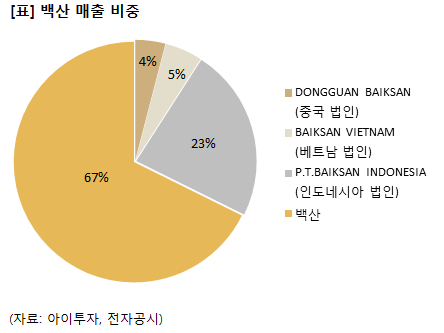

ЙщЛъРК ЧиПм МіУтРЛ ШЎДыЧЯБт РЇЧи СіГ 2000Гт 5Пљ РЮЕЕГзНУОЦИІ НУРлРИЗЮ ААРК Чи 6Пљ СпБЙ, 2006Гт 5Пљ КЃЦЎГВПЁ АЂАЂ ЧиПм Й§РЮРЛ МГИГЧпДй. ПУЧи 3КаБт БтСи БЙГЛ Й§РЮРЧ ИХУт КёСпРЬ 67%ИІ ТїСіЧпРИИч РЮЕЕГзНУОЦ(23%), КЃЦЎГВ(5%), СпБЙ(4%) Й§РЮ МјРИЗЮ ЕкИІ РЬОњДй.

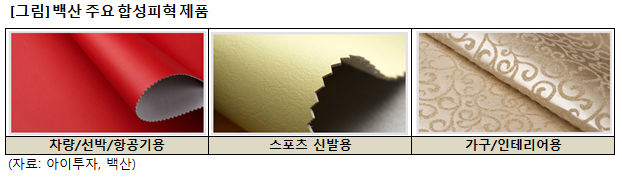

ЧЧЧѕРК ХЉАд УЕПЌЧЧЧѕАњ ЧеМКЧЧЧѕРИЗЮ БИКаЕШДй. УЕПЌЧЧЧѕРЧ АцПь КЮЕхЗДАэ СњБтДйДТ РхСЁРЬ РжДТ ЙнИщ, РчДмРЬ БюДйЗгАэ ДйОчЧб ЛіЛѓРЛ БИЧіЧЯБтАЁ ОюЗЦДйДТ ДмСЁРЬ РжДй. ЖЧЧб, УжБй ММАш АЂБЙРЧ ЕПЙАКИШЃПюЕП Йз БЄПьКД ЕюРИЗЮ УЕПЌАЁСз АјБоРЬ АЈМв УпММПЁ РжДй. РЬПЁ ЕћЖѓ УЕПЌЧЧЧѕРЧ АЁАнРЬ ЛѓНТЧЯИщМ ЧеМКЧЧЧѕРЧ МіПфДТ ПЌЦђБе 10% РЬЛѓ СѕАЁЧЯАэ РжДй.

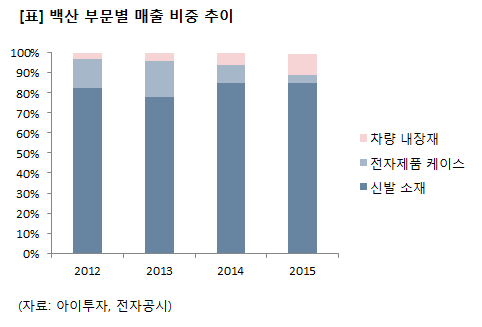

ЙщЛъРЬ Л§ЛъЧЯДТ ЧеМКЧЧЧѕРК ТїЗЎ, АЁБИ, НКЦїУїШ, РќРкСІЧА ФЩРЬНК Ею ЦјГаРК КаОпПЁ ЛчПыЕШДй. РЬ Сп НКЦїУїШПЁ ЛчПыЕЧДТ ЧеМКЧЧЧѕРЧ ИХУт КёСпРЬ Ор 85%ЗЮ АЁРх ГєДй(2015Гт ИХУт БтСи).

НКЦїУїШРЧ АцПь ММАш 3Ды ИоРЬФПРЮ ГЊРЬХА, ОЦЕ№ДйНК, ИЎКЙРИЗЮКЮХЭ ЧАСњ ЧеАн ЦЧСЄРЛ ЙоРИИщ РЯЙнРћРИЗЮ 2~3ГтРК АјБоРЬ РЏСіЕЧДТ ЦЏМКРЬ РжДй. ЙщЛъРК ММ КъЗЃЕхИІ И№ЕЮ АэАДЛчЗЮ ШЎКИЧЯАэ РжРИИч, РЬЕщ КъЗЃЕхРЧ ЧеМКЧЧЧѕ ЛчПыЗЎРЧ Ор 25%ИІ СЁРЏЧЯАэ РжДй.

УжБйПЁДТ ТїЗЎ ГЛРхРчПы ЧеМКЧЧЧѕРЧ МКРхММАЁ ДЋПЁ ЖшДй. 2012Гт 3%ПДДј ИХУт КёСпРК ВйСиШї ЛѓНТЧи СіГЧи РќУМПЁМ Ор 11%ИІ ТїСіЧпДй. СіГ 11Пљ 10РЯ ИЎЦїЦЎИІ ЙпЧЅЧб ЧбБЙХѕРкСѕБЧРЧ ПЉПЕЛѓ ПЌБИПјРК ЦњИЎПьЗЙХК МвРчРЧ МіПф СѕАЁПЭ ЧіДыБтОЦТї ГЛ СЁРЏРВ ШЎДыЗЮ ТїЗЎ ГЛРхРч ЛчОїРЬ ЧтШФ 3ГтАЃ ПЌЦђБе 36% АЁЗЎ АэМКРхЧвАХЖѓ РќИСЧпДй.

ЂЙ ПЌРЬРК МКРхММ РќИС..PER 10.9Йш

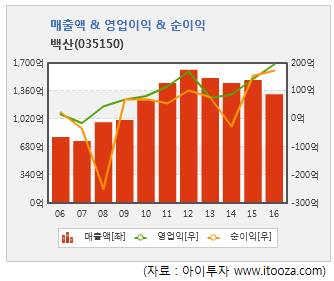

ТїЗЎПы СІЧААњ АэКЮКЮАЁФЁ НХЙпПы СІЧАРЧ ЦЧИХЗЎ СѕАЁЗЮ СіГЧи ИХУтАњ РЬРЭРК И№ЕЮ РќГт ЕПБт ДыКё АГМБЕЦДй. ИХУтОзРК 1% СѕАЁЧб 1721ОяПјРЛ БтЗЯЧпРИИч, ПЕОїРЬРЭРК 59% ДУОюГ 178ОяПјРЬДй. МјРЬРЭРК 154ОяПјРИЗЮ ШцРкРќШЏПЁ МКАјЧпДй.

ПУЧиЕЕ МКРхММАЁ РЬОюСњ РќИСРЬДй. ПУЧи 3КаБтБюСі БтЗЯЧб ДЉРћ ИХУтОзРК 1477ОяПјРИЗЮ СіГЧи ПЌАЃ ИХУтОзРЧ Ор 86%ИІ ДоМКЧпДй. ДЉРћ ПЕОїРЬРЭАњ МјРЬРЭРЧ АцПь АЂАЂ 215ОяПј, 173ОяПјРЛ БтЗЯЧи РЬЙЬ СіГЧи ПЌАЃФЁИІ 21%, 12% АЁЗЎ УЪАњЧпДй.

СіГ 11Пљ 22РЯ ИЎЦїЦЎИІ ЙпЧЅЧб ЧЯГЊБнРЖХѕРкРЧ РЬСЄБт ПЌБИПјРК ЙщЛъРЧ ПУЧи ПЌАЃ ИХУтОзАњ ПЕОїРЬРЭРЛ АЂАЂ 2028ОяПј(РќГт ДыКё +18%), 269ОяПј(+51%)РИЗЮ ПЙЛѓЧпДй. ЖЧЧб, 2017Гт ИХУтОзАњ ПЕОїРЬРЭРК АЂАЂ РЬКИДй 19%, 36% ДУОюГ 2418ОяПј, 367ОяПјРЛ БтЗЯЧв АЭРИЗЮ РќИСЧпДй.

РЬПЁ ДыЧб БйАХЗЮ РЬ ПЌБИПјРК 2017ГтКЮХЭ КЃЦЎГВ НКПўРЬЕх АјРхРЧ АЁЕПРЬ НУРлЕЧИч РЬПЁ ЕћИЅ ПјАЁР§АЈ ШПАњАЁ ЙнПЕЕЩАХЖѓ МГИэЧпДй. ЖЧЧб, ТїЗЎПы ЧеМКЧЧЧѕ КЮЙЎПЁМДТ ГЛГтПЁ НХБдРћПы ТїСОРЬ ШЎДыЕЧАэ АэБоЧќ ЧеМКЧЧЧѕРЬ ГГЧАЕЩ АЭРИЗЮ БтДыЧпДй.

ЙщЛъРЧ РчЙЋЛѓХТДТ ОчШЃЧЯДй. ПУЧи 3КаБт ПЌАс БтСи КЮУЄКёРВРК 59%ЗЮ ГЗАэ РЏЕПКёРВРК 214%ЗЮ ГєДй. РкЛъДыКё ТїРдБн КёСпРК 22%Ич, ПЕОїРЬРЭРЛ ХыЧи РЬРкКёПыРЛ АЈДчЧв Мі РжДТСі ОЫ Мі РжДТ СіЧЅРЮ РЬРкКИЛѓЙшРВРК 21ЙшДй.

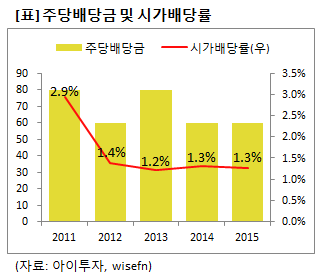

ЙшДчЕЕ ВйСиШї СіБоЧиПдДй. УжБй 5ГтАЃ ИХГт СжДч 60~80ПјРЛ ЙшДчБнРИЗЮ СіБоЧпРИИч, НУАЁЙшДчЗќРК 1.2~2.9%Дй. ИИОр ПУЧиЕЕ РќГтАњ ААРК 60ПјРЛ СіБоЧбДйИщ 15РЯ СОАЁ(9470Пј) БтСи НУАЁЙшДчЗќРК 0.6%Дй. ПУЧи СжАЁАЁ СіГЧи ИЛРЯ ДыКё 2ЙшАЁБюРЬ ПРИЃИщМ НУАЁЙшДчЗќРЬ ГЗОЦСГДй.

ПУЧи 3КаБт НЧРћАњ 15РЯ СОАЁИІ ЙнПЕЧб СжАЁМіРЭЙшМі(PER)ДТ 10.9Йш, СжАЁМјРкЛъЙшМі(PBR)ДТ 1.98ЙшДй. РкБтРкКЛРЬРЭЗќ(ROE)РК 18.2%Дй.

ЧСИАЦЎ

ЧСИАЦЎ РЬИоРЯ

РЬИоРЯ КэЗЮБз ДуБт

КэЗЮБз ДуБт СЁМіСжБт

СЁМіСжБт

(ДёБл 0АГ)

(ДёБл 0АГ)