아이투자 뉴스 > 전체

스톡워치 전체 News 글입니다.

[스톡워치] 인터로조, 오너 지분매각 이슈에 주가상승... 재무구조는?

23.12/12

김명선 연구원

인터로조24,900원, 0원, 0%는 콘택트렌즈 제조 기업으로 국내에서는 자체 브랜드 클라렌(Clalen) 시리즈 판매, 해외에서는 OEM/ODM 판매를 주력으로 하고 있다. 2000년 설립 이후 수출중심의 꾸준한 성장을 이어오고 있으며, 지난 2021년 스마트공정을 도입한 3공장을 완공하며 생산규모를 늘렸다.

11일 최대주주 매각설이 돌며 인터로조 주가는 장중 8.7%까지 올랐다. 업계에 따르면 인터로조는 최대주주인 노시철 대표이사를 포함한 오너가 지분 35.2% 매각을 추진 중인 것으로 알려졌다. 회사의 공식 입장은 아직 없다.

인터로조는 코로나19 팬데믹 영향을 받은 2020년을 제외하고 꾸준히 외형성장하고 있다. 증권가에 따르면 올해 인터로조 매출액은 전년대비 7% 성장한 1,354억 원을 기록할 전망이다. 글로벌 고객사를 지속적으로 확보하면서 영업이익률도 27%로 높은 수준을 기록할 것으로 보인다.

■ V차트 분석

- 개별 재무, 연환산 기준

- 자료 : 아이투자 스톡워치, stockwatch.co.kr/vchart

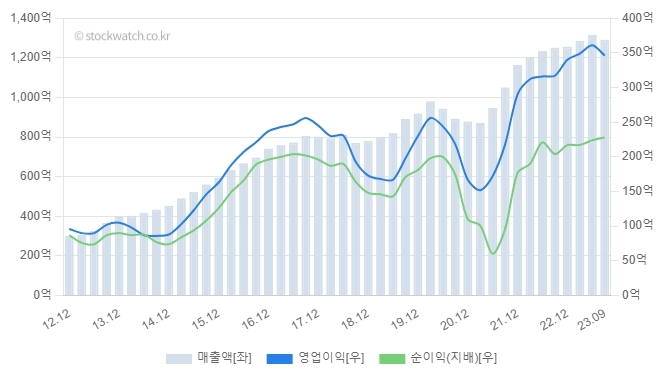

[그래프1] 실적

인터로조 실적은 코로나 팬데믹 영향이 있었던 2020년을 제외하면 꾸준히 우상향 하고 있다. 3분기 연환산 매출액은 1,292억 원, 영업이익은 346억 원이다.

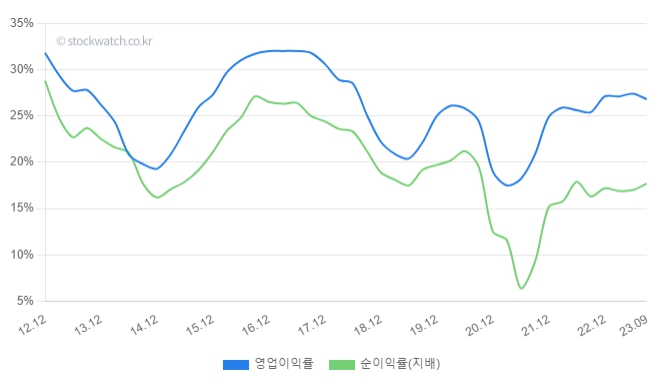

[그래프2] 이익률

영업이익률은 2016년 10년래 최고치인 32%를 기록한 이후 2021년 17.5%까지 하락했지만 지난 3분기 26.8%로 빠르게 회복했다. 20% 이상의 마진을 장기간 유지했다는 점에서 제품 경쟁력이 확고한 것으로 보인다.

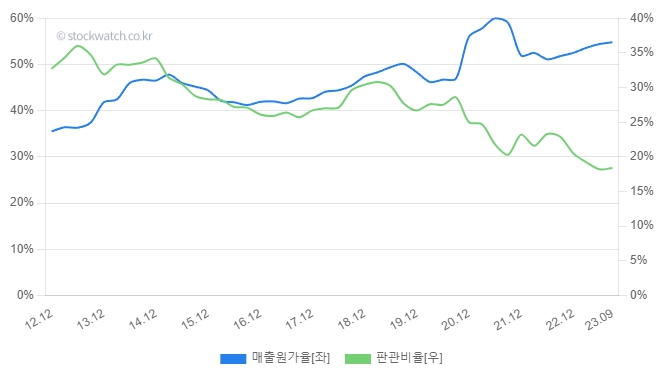

[그래프3] 매출원가율 & 판관비율

3분기 매출원가율은 약 54.8%다. 2012년 35.5%에서 점진적으로 상승하고 있다. 반면 판매관리비율은 2012년 32.7%에서 3분기 18.4%까지 14.3%p 낮아졌다.

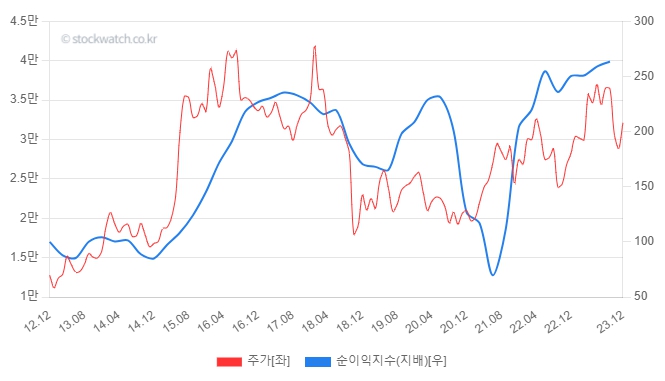

[그래프4] 주가 & 순이익지수

인터로조의 순이익을 지수화한 순이익지수(2012년=100)는 대체로 주가와 유사한 추이를 보인다. 순이익지수와 주가간 괴리가 발생하면 매수 혹은 매도의 신호가 된다.

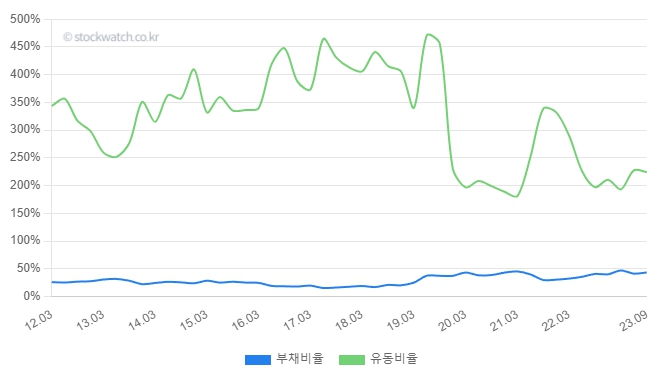

[그래프5] 부채비율 & 유동비율

3분기 부채비율은 43%, 유동비율은 224%다. 통상 부채비율 100% 이하, 유동비율 100% 이상이면 재무적으로 안전하다고 볼 수 있다.

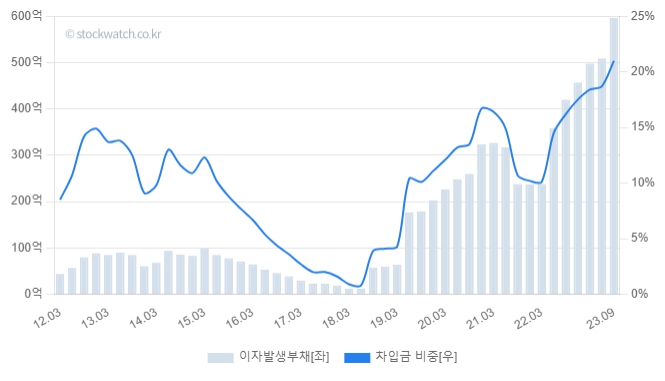

[그래프6] 차입금 & 차입금비중

인터로조의 차입금은 점차 증가하고 있다. 3분기 차입금(이자발생부채)은 596억 원, 차입금 비중은 21%다. 2018년 이후 급격하게 증가했다.

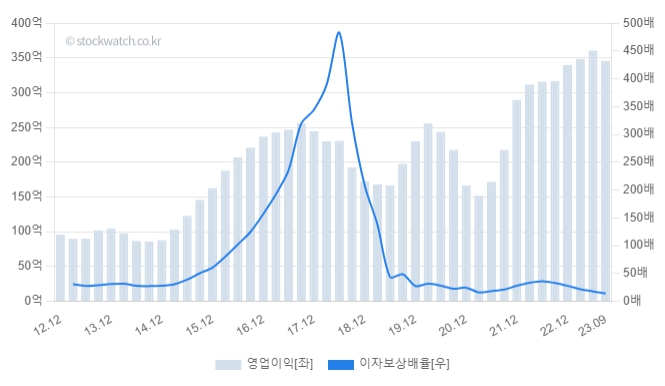

[그래프7] 이자보상배율

3분기 인터로조의 이자보상배율은 13.9배다. 차입금이 늘어나면서 이자보상배율도 최저치를 기록하고 있다. 이자보상배율은 영업이익을 이자비용으로 나눈 값으로 사업을 통해 버는 돈으로 이자비용을 감당할 수 있는지 알아보는 지표다. 이자보상배율은 최소 1을 넘어야 한다.

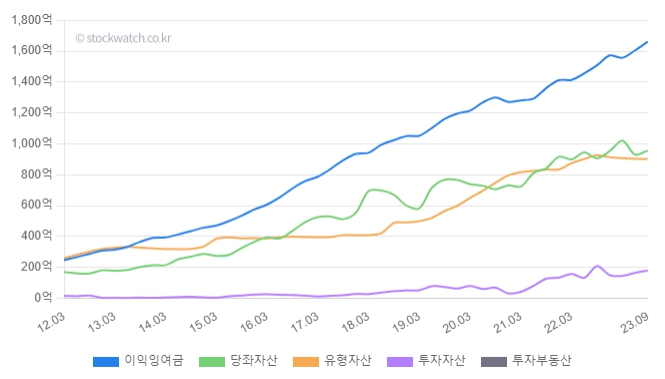

[그래프8] 이익축적

인터로조의 이익은 당좌자산과 유형자산으로 축적되고 있다. 2018년 이후 유형자산 투자가 늘고 있다. 공장 증설에 따른 유형자산으로 추정되며 유형자산 투자 이후 매출액이 유의미하게 늘어나는지 체크가 필요하다.

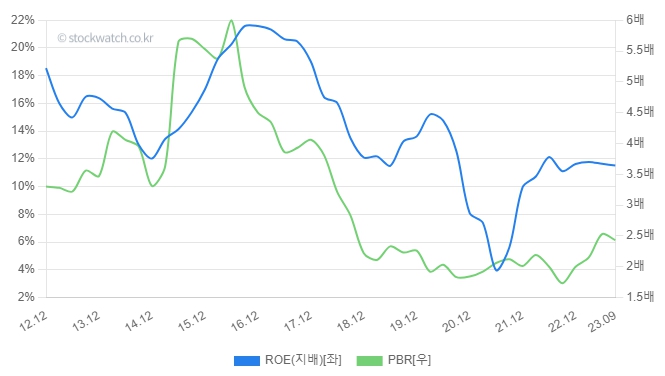

[그래프9] ROE & PBR

ROE(자기자본이익률)는 순이익을 자기자본으로 나눠 구하며, PBR(주가순자산비율)은 시가총액을 순자산으로 나눠 구한다. 통상 ROE가 오르면 PBR도 함께 상승한다. ROE 개선에도 PBR이 상승하지 않는 경우는 좋은 기업을 싸게 살 기회가 된다. 인터로조의 ROE와 PBR은 2016년 이후 2021년 반기까지 지속 하향한 뒤 상승 전환했다.

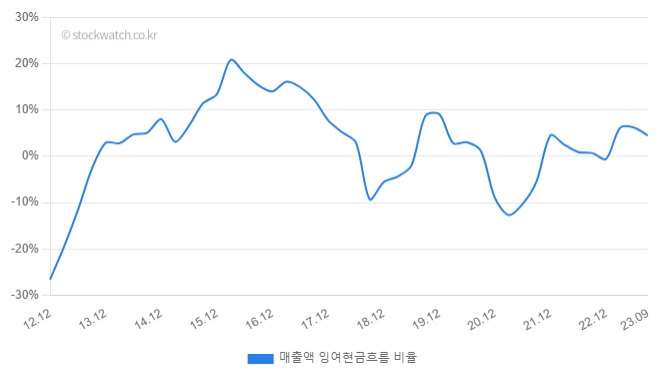

[그래프10] 매출액 잉여현금흐름 비율

유형자산 투자(Capex)를 늘리면서 잉여현금흐름 비율은 많이 낮아졌다. 잉여현금흐름은 영업현금흐름에서 설비투자(Capex)를 뺀 값이다. 2021년 1분기 잉여현금흐름 비율이 -12.7%까지 낮아졌으나 올해 3분기 4.5%까지 다시 올랐다.

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)