투자 읽을거리

스톡워치 전체 News 글입니다.

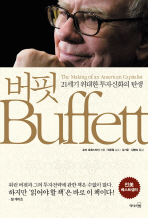

[책갈피] 버핏, 21세기 위대한 투자의 신화

최근 출간된 <버핏: 21세기 위대한 투자 신화의 탄생>(리더스북 펴냄)은 "버핏에 대한 궁금증을 일소해준 동시에 버핏처럼 살고 싶다는 확신을 준 책"이라는 호평(VIP투자자문 최준철 대표)을 받을 정도로 탄탄한 구성과 흥미로운 내용이 담겨 있는 워렌 버핏에 관한 전기입니다. 출판사의 동의를 얻어 책 내용 가운데 두 부분을 소개해드립니다. <편집자>

폭등장에 대한 케인스의 주장은 주가에 미치는 군중의 영향에 관한 버핏의 인식과 일치했다. 주식시장은 어떤 시점에 주가를 따르는 사람들로 구성된 집단으로 이들은 매일, 심지어 매시간 주가를 재평가한다. 그러나 예를 들어 월트디즈니의 사업전망은 다른 것보다 훨씬 천천히 바뀌었다. 대중이 <메리포핀스>를 화요일에는 좋아했다가 수요일 또는 한 달 뒤에는 싫어하게 될 가능성은 작았다. 따라서 디즈니사 주가의 변동폭은 사업 변화가 아니라 투자자들이 그 사업을 어떻게 보는가에 따라 결정됐다. 이런 상황에서 전문가들이 그저 대중을 이기는 데만 몰두하는 것을 보고 케인스는 탄식했다.

우리는 어떤 평균적인 의견이 실제로 평균적인 의견이 되는지 예측하는 데 우리의 지적 능력을 모두 바치는 지경에 이르렀다.

버핏에게도 케인스와 마찬가지로 대중의 견해를 의심하는 경향이 있었다. 그는 집단을 일종의 지적 전염병의 잠재적 원인으로 봤고 그에게 집단의 의견은 단순히 개별적인 의견을 합한 것이 아니었다. 개별적으로는 결코 가능하지 않을 행동과 의견이 집단의 행동과 의견으로는 가능한 경우도 있기 때문이다. 버핏은 이것을 석유 투기꾼이 등장하는 우화를 통해 설명했다.

한 석유 투기꾼이 천국의 문 앞에 도착했는데 운 나쁘게도 석유 관련 산업에 종사하는 사람들을 위한 방이 모두 찬 뒤였습니다. 성 베드로가 이 투기꾼에게 몇 마디를 할 수 있도록 허락하자 이 투기꾼은 큰 소리로 이렇게 외쳤습니다.

“지옥에서 석유가 발견됐다!”

그러자 천국에 있던 모든 석유 종사자가 우르르 지옥으로 출발했고 깊은 인상을 받은 베드로는 그에게 이제 빈 방이 많이 생겼으니 천국에 머무르라고 했습니다.

버핏은 계속해서 말을 이었다.

잠시 생각에 잠겼던 그 투기꾼은 “아니오.”라고 말했습니다. “저도 저 사람들과 함께 지옥에 가야겠어요. 지옥에서 정말로 석유가 발견됐을지도 모르거든요.

그레이엄에게서 이 이야기를 들은 버핏은 나중에야 이것을 글로 옮겨 적었다. 폭등장에서는 이런 이야기가 전혀 억지가 아니었다. 퍼포먼스펀드는 이야깃거리가 있는 주식, 즉 빨리 이해되고 개념이 단순한(“지옥에서 석유가 발견됐다!”) 종목들을 옮겨 다녔다. 가장 악명 높은 예는 6달러에 상장돼 1년 안에 가격이 82달러로 치솟은 내셔널스튜던트마케팅National Student Marketing이었다.

내셔널스튜던트마케팅은 코어츠 웨슬리 랜덜Cortes Wesley Randall이 세운 회사로 그는 책, 레코드판, 청소년 항공요금 카드 등 대학생을 대상으로 한 사업을 끌어 모았다. 또한 재벌에 대한 대중의 선호도와 젊음이라는 신선한 이야깃거리를 결합시켰다. 30대의 뛰어난 세일즈맨인 랜덜은 증권분석가들을 추켜세우며 그들을 제트기로 초청해 버지니아에 있는 자신의 저택을 구경시켜 주기도 했다.

그는 매년 수익이 세 배로 증가할 것으로 전망했고 그의 회사 회계담당자들의 도움으로 조작을 통해 그 목표치를 달성했다. 월스트리트는 그의 말을 믿었으며 주가는 140달러까지 상승했다. 누군가는 1920년대와 관련해 “잠시 동안 부자이기 위해 오랫동안 가난한 것도 할 만한 일일 것이다.”라는 갤브레이스의 말을 떠올렸을지도 모른다.19 흥미롭게도 뱅커스트러스트Bankers Trust나 모건개런티Morgan Guaranty, 하버드기부금펀드도 별다른 의심 없이 랜덜의 주식을 샀다.20

어떻게 이처럼 훌륭한 금융기관들이 속아 넘어갔을까? 그 이유는 그들이 뒤처지는 것을 두려워했기 때문이다. 어쨌든 사람들은 주가가 오르고 있는 인기있는 주식을 사든지 아니면 잠시 무리에서 떨어져 있을 것인지를 선택해야 했다. 문제는 이들이 한두 분기 정도만 수익률이 떨어져도 새로운 자금을 조달할 수 없었다는 점이다. 결국 활황기의 자금관리자로서는 선택의 여지가 없는 셈이었다.

이러한 상황에 날개를 달아준 것은 1967년 포드재단 이사장이자 보수주의의 화신이던 맥조지 번디McGeorge Bundy의 비판이었다. 번디는 기부금펀드를 관리하는 펀드매니저들이 너무 대담하다고 비판한 것이 아니라 오히려 대담하지 않다고 비판을 가했다.

장기적으로 봤을 때, 무모하거나 과도하게 위험을 무릅쓰는 투자방식보다 조심스러운 투자방식 때문에 재단이 더 손해를 봐왔다고 생각합니다.

책 내용 더 자세히 보기